比特幣現貨需求增強,空頭擠壓風險同步上升

鏈上數據與衍生品市場顯示,2026年初比特幣價格有望更健康地上升。

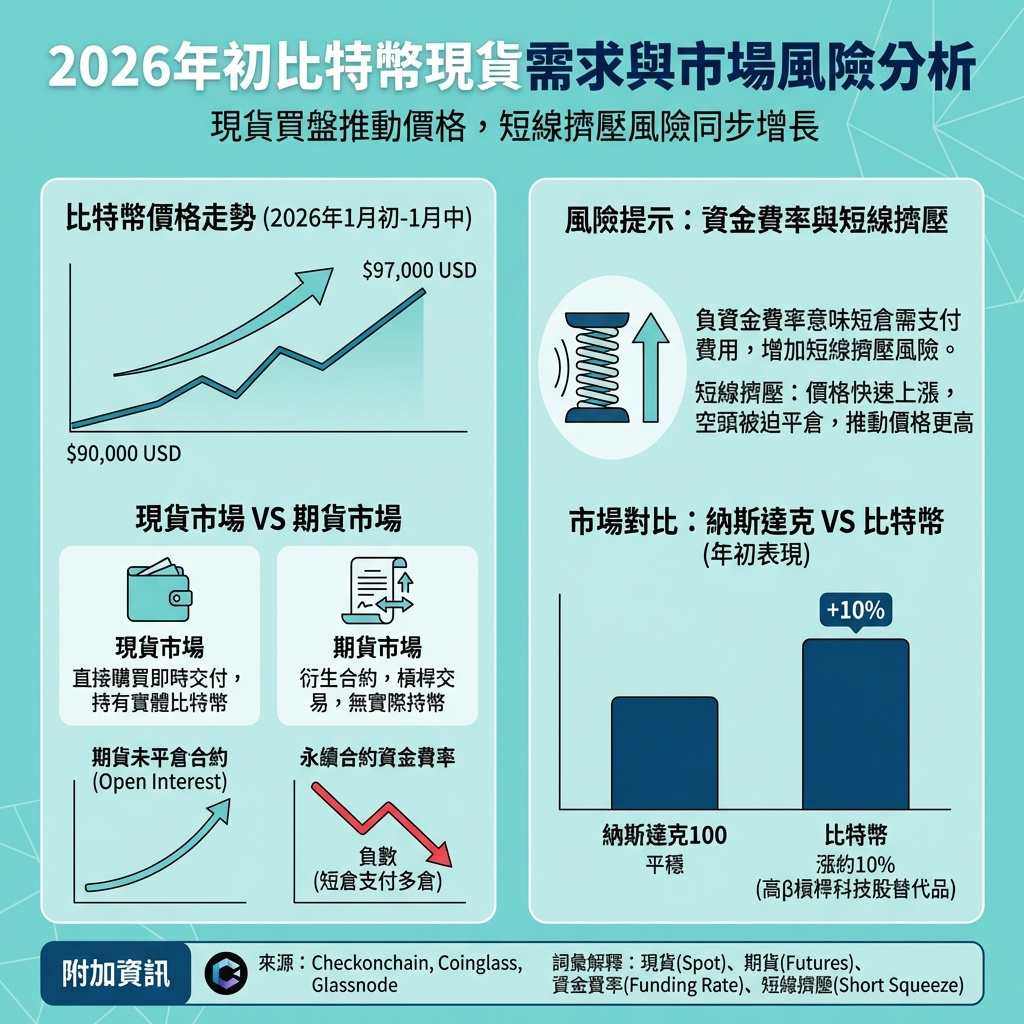

截至目前,比特幣在2026年已上漲約10%,價格穩守在97,000美元以下。這波漲勢主要由現貨買盤推動,而非透過期貨槓桿操作。現貨市場是指立即購買並持有比特幣的交易,買家直接擁有資產;相比之下,期貨市場則是衍生品合約,交易者可用槓桿操作,無需持有實體比特幣。

一般而言,現貨推動的漲勢比槓桿拉抬更健康,因為它反映真實需求而非純粹投機。根據Checkonchain的數據,最近比特幣價格從90,000美元升至97,000美元,已由槓桿驅動轉為現貨買入支持。Coinglass數據也顯示,期貨未平倉合約(以比特幣計價)約為678,000 BTC,與1月8日的679,000 BTC相差無幾,整體槓桿水平保持穩定。

此外,根據Glassnode數據,永續合約的資金費率目前為負,意味著空頭需向多頭支付費用。若現貨需求持續,而資金費率為負,空頭可能面臨擠壓風險,當價格上升迫使空頭平倉,將進一步推升價格,形成連鎖反應。

同時,納斯達克100指數今年迄今表現相對平穩,而比特幣則上漲10%。這種走勢分歧可能促使投資者將比特幣視為高風險、高回報的科技類資產替代品,吸引更多資金流入,助推漲勢。

—

編輯評論:

這篇報導揭示了比特幣市場結構的微妙變化,尤其是現貨需求的回升對價格穩健上升的重要意義。過去幾年,加密市場經常被槓桿交易和衍生品推波助瀾,導致價格波動劇烈且風險加大。現貨買盤的增強,代表著更多投資者選擇直接持有比特幣,反映出對其長期價值的信心提升。

永續合約資金費率為負且現貨需求強勁,形成了典型的空頭擠壓條件。這種情況下,空頭若持續被迫平倉,可能會引發價格快速上漲,短期內帶來強烈的市場動能。投資者應密切關注此類技術指標,因為它們往往是價格趨勢轉折的先行信號。

此外,納斯達克100指數與比特幣的表現分歧,暗示比特幣正逐步被視為一種獨立於傳統股市的資產類別,尤其在全球經濟不確定性加劇時,更成為避險資產之一。這種資產角色的轉變,可能會吸引更多機構和散戶投資者,推動比特幣市場走向成熟。

總結來說,比特幣市場正處於一個關鍵的轉折點,從以往高度依賴槓桿的投機階段,逐漸過渡到由真實需求驅動的穩健增長階段。這對於加密貨幣的長遠發展及其在全球金融體系中的地位,具有深遠意義。投資者和市場觀察者應保持警覺,靈活應對潛在的波動與機遇。

以上文章由GPT 所翻譯及撰寫。圖片由Gemini 根據內容自動生成。