加密貨幣的內在價值:是什麼?如何計算?

加密貨幣的內在價值可以透過梅特卡夫定律、生產成本和折現效用模型來計算。

關鍵要點

– 加密貨幣如比特幣的價值來自於稀缺性、效用和安全性等因素,而不是物理支持。

– 計算加密貨幣內在價值的常用方法包括梅特卡夫定律、生產成本和折現效用模型。

– 由於市場波動和投機數據,估算內在價值是具有挑戰性的。

– 法定貨幣沒有內在價值,依賴信任,而加密貨幣的價值則基於去中心化和稀缺性。

內在價值是指資產的實際價值,基於其基本特徵,而不是市場價格。例如,在傳統金融中,股票的內在價值通常來自於收益、現金流和增長潛力等因素。

在加密貨幣中,這並不那麼簡單。由於加密資產並不依賴於實體實體或穩定的收入來源(如股息),評估其內在價值涉及多種因素——技術、經濟和效用驅動。簡而言之,內在價值回答了這個問題:這種加密貨幣的價值超越其在交易所的價格的原因是什麼?

加密貨幣的內在價值源於以下因素:

– **效用**:加密貨幣解決了什麼問題?

– **稀缺性**:供應是有限還是通脹?

– **網絡價值**:生態系統的規模和活躍程度如何?

– **安全性**:區塊鏈對攻擊的抵抗力有多強?

例如,比特幣的內在價值在於其固定供應量(2100萬枚)、去中心化的網絡和基於工作量證明(PoW)挖礦的安全性。

相反,以太坊的價值則源於其作為去中心化應用(DApps)和智能合約的支柱。

如何計算加密貨幣的內在價值:三種常見方法

讓我們跳出理論,探索三種廣泛使用的方法來估算加密貨幣的內在價值。

1. 梅特卡夫定律

– **是什麼**:梅特卡夫定律指出,網絡的價值與其活躍用戶數的平方成正比。簡而言之,隨著更多人使用一個網絡,其價值以指數級增長。

– **如何應用**:這種方法對於擁有強大生態系統和活躍用戶的加密貨幣特別相關。其計算公式如下:

例如:以太坊

以太坊是一個龐大的開發者、生態應用和去中心化金融(DeFi)項目的生態系統。其價值因數千名開發者在其區塊鏈上積極建設和數百萬用戶參與其應用而得以提升。具體來說,每日活躍地址數量可以作為其“網絡規模”的指標。

截至2024年12月13日,根據YCharts,以太坊的每日活躍地址為543,929。應用梅特卡夫定律的計算如下:

網絡價值 = (543,929)² = 296,086,104,841或約2960億單位(相對衡量,非以美元計算)。

這顯示了隨著用戶數量的增加,網絡價值指數增長。如果以太坊的每日活躍地址增加,網絡的價值將以更快的速度增長。

挑戰

– **過於簡化**:梅特卡夫定律未考慮用戶互動的質量。一個擁有1,000名不活躍用戶的網絡比一個小型、高度參與的網絡價值要低。

– **數據準確性**:估算“活躍”用戶的數量困難重重,特別是機器人和垃圾賬戶會膨脹指標。

– **比較限制**:某些區塊鏈網絡可能用戶數較少,但提供更快的交易速度。僅僅依賴梅特卡夫定律無法捕捉這些區別。

2. 生產成本

– **是什麼**:這種方法基於生產或挖掘加密貨幣的成本來計算其內在價值。對於如比特幣的PoW區塊鏈,這包括電力、硬件和運營成本。

– **如何應用**:生產成本作為加密貨幣價值的“底線”,因為如果市場價格低於其成本,礦工將不再繼續運營。

例如:比特幣

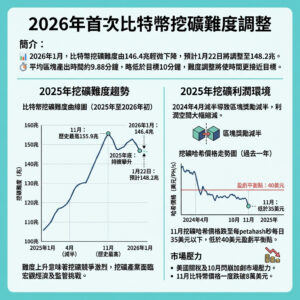

比特幣的內在價值通常與其挖礦成本相連。

截至12月13日,比特幣的平均挖礦成本為86,303美元,而市場價格為101,523美元。這表明比特幣的內在價值至少為86,303美元。當價格超過此成本時,挖礦仍然有利可圖,激勵礦工保護網絡。如果比特幣的價格低於生產成本,礦工可能會因無利可圖而停止挖礦,從而影響網絡安全。價格與生產成本之間的15,220美元差異反映了健康的市場,挖礦繼續受到鼓勵,網絡保持安全。

在2022年熊市期間,比特幣的價格短暫跌至16,000美元,低於一些礦工的生產成本(20,998美元)。這一負差異4,998美元意味著礦工在每挖一個比特幣時都在虧損。當這種情況發生時,效率較低的礦工可能被迫關閉,降低網絡的哈希率和安全性,同時也會導致難度調整,最終使成本更接近市場價格。

挑戰

– **地區差異**:全球的挖礦成本不同。例如,哈薩克斯坦或德克薩斯州的礦工受益於便宜的電力,而歐洲的礦工面臨更高的成本。然而,許多礦工正在轉向可再生能源,如太陽能或風能,以降低成本並實現環保可持續。

– **市場波動**:比特幣的價格在市場下跌時可能暫時低於生產成本。

3. 折現效用模型

– **是什麼**:這種方法通過預測加密貨幣的未來效用(如交易量或採用率)並將該價值折現至現在來估算其內在價值。

– **如何應用**:分析師評估潛在的使用案例、採用率和交易活動,然後使用特定的折現率折現未來的利益。

例如:BNB

BNB的內在價值源於其在幣安生態系統中的角色。

BNB用於支付交易費用、參加代幣銷售和獲取質押獎勵。根據YCharts,截至12月14日,BNB智能鏈每天處理約3,795,000筆交易。分析師可以計算這些交易費用隨時間的折現值,以估算BNB的內在價值。

假設每筆交易的平均費用為0.10美元,則每日交易費用總計為:

3,795,000 × 0.10 = 379,500美元或每日約0.3795百萬美元。

這轉化為每年的交易費用:

379,500 × 365(非閏年)= 138.52百萬美元。

要計算BNB在接下來10年的內在價值,可以應用10%的折現率。使用以下折現值公式,BNB在10年內預期的交易費用的總折現值為851.13百萬美元。

以下是基於138.52百萬美元年交易費用,按10%利率折現10年的各年折現值:

在上述例子中,假設情境被用來演示如何應用折現效用模型來估算BNB的內在價值,假設交易費用隨時間保持不變。然而,實際的費用會有所變化,BNB折扣、賬戶級別和交易類型等因素在確定確切成本上起著關鍵作用。

挑戰

– **投機數據**:估算未來交易量和採用率涉及猜測。

– **折現率敏感性**:折現率的小變化會對估值產生重大影響。

– **生態系統變化**:如果幣安面臨監管問題或競爭,BNB的效用可能會下降,從而使早期的預測失效。

為什麼法定貨幣沒有內在價值?

法定貨幣,如美元或歐元,在傳統意義上並沒有內在價值。與黃金或白銀不同,法定貨幣並不以實體商品為支持。其價值主要來自於政府的法令、信任及其作為交換媒介的能力。即使學術文獻也將法定貨幣定義為“毫無內在價值的無支持代幣”。

– **沒有實體支持**:法定貨幣不可兌換為黃金、白銀或任何實體資產。大多數國家幾十年前就放棄了“金本位”制度。

– **基於信任的價值**:法定貨幣的價值取決於人們對政府管理經濟和履行債務能力的信任。例如,美國美元因美國的經濟和政治穩定而受到信任。

– **無限供應**:政府和中央銀行可以隨意印製法定貨幣,這意味著其供應量不是固定的,與比特幣或黃金不同。這使得法定貨幣易受通脹影響,隨著時間推移而侵蝕其購買力。

法定貨幣的價值如何維持?

即使沒有內在價值,法定貨幣仍然有效,因為:

– **法定貨幣法規**:政府強制使用法定貨幣支付稅款和債務。例如,在英國,稅款必須以英鎊支付。

– **經濟效用**:法定貨幣具有高度流動性,全球普遍接受,並且易於在日常交易中使用,使其在實際用途上有價值。

– **機構支持**:中央銀行和金融系統通過管理法定貨幣的發行和確保穩定來創造“信任”。

關於法定貨幣或加密貨幣是否擁有“真正”價值的辯論,通常會突顯以下差異:

為了進一步理解上述區別,讓我們通過《牛津價值理論手冊》中提供的定義來解讀,該手冊將內在價值定義為“本身有價值的東西,獨立存在的,作為目的或本身的價值。”相對地,外在價值則是“作為手段或為了其他事物的利益而有價值的東西。”

根據上述定義,法定貨幣沒有內在價值;其價值來自政府的支持和法律框架(外在價值)。然而,比特幣擁有使其獨立有價值的特質,如稀缺性(2100萬的上限)、去中心化和作為無信任的點對點網絡的效用。

儘管法定貨幣依賴於集中信任,比特幣的價值則源於其獨特的自我維持屬性,這引發了關於其內在價值的辯論。

內在價值為何重要

理解內在價值有助於投資者區分強大的項目與投機性項目。在2017年的ICO熱潮中,成千上萬的代幣被推出,幾乎沒有內在價值。許多因缺乏基本特徵——效用、安全性或稀缺性——而無法持續長期需求而崩潰。

通過專注於內在價值,您可以做出明智的決策,避免陷入炒作。例如,比特幣因其通過稀缺性、網絡效應和效用展現出強大的內在價值而保持主導地位,而許多其他代幣則逐漸消失。

最後,理解加密貨幣與法定貨幣的內在價值關鍵在於正確理解內在價值與外在價值的意義,以及它們如何應用於各自的情境。

以上文章由特價GPT API KEY所翻譯及撰寫。而圖片則由FLUX根據內容自動生成。